미국 증시 바닥 신호 / 캐나다 금리 / 빅테크 인원감축 / 미국 국고채 현황

미국 배당주 투자로 은퇴를 꿈꾸는

주플리 입니다:)

1월 26일 금일 기준

미국 증시 시황 분석과

증시 바닥을 의미하는 신호들에 대해

자세히 알아보도록 하겠습니다

이전 포스팅 중

CPI 지수 관련 자료를 함께 보면

내용 이해하는데 도움이 됩니다

미국 증시 상황 분석

2023.01.15 - [글로벌 이슈] - CPI 발표 | 실업수당 신청건수 | 임금상승률 | 미국 3대 지수

CPI 발표 | 실업수당 신청건수 | 임금상승률 | 미국 3대 지수

CPI / 실업수당 신청건수 / 임금 상승률 / 미국 3대 지수 미국 배당주 투자로 은퇴를 꿈꾸는 K직장인 주플리 입니다:) 2023년 새해 시작과 함께 금주까지 아주 중요한 미국 주요 경제 지표들이 연이

dreamofdividend.tistory.com

1월 둘째주 발표된 경제 지표들에 대해

간략하게 요약하면

CPI 지수 하락

주택 비용 아직 높음

임금 상승률 둔화

IT 업계 고연봉직 실업자수 증가

서비스 및 생산직 노동 수요 튼튼

전반적인 실업률 아직 높음

최종 목표 금리 더 높을 가능성 시사

이렇게 정리할 수 있습니다

주식 시장 관점에서 보면

호재와 악재가 뒤섞인

매우 혼란스러운 지표들과 해석들이

난무했고

이는 미국 주요 3대 지수들이

하루하루 요동치는

결과를 낳고 있습니다

하지만 오늘을 기점으로

증시가 바닥을 드러내고 있다는

여러 추가 경제 지표들이 발표됐습니다

1. 캐나다 금리인상 중단 선언

1월 25일 기준

캐나다는 0.25% 금리 인상을 발표하여

현 금리 4.5%에 도달하였습니다

베이비 스텝을 했다는 점도 좋지만

더욱 호재로 작용한 부분은

금리 인상 중단 선언.

현 금리를 유지한채

상황을 지켜보겠다.

라는 캐나다 중앙은행의 입장문 발표였습니다

말그대로 4.5%의 금리를 끝으로

더이상 금리 인상을 하지 않고

시장 상황을 지켜보도록 하겠다는 의미 입니다

현재의 금리 수준으로

인플레이션은 충분히 잡혀가고 있고

이 이상 올리는 것은

경기 침체 같은 위험 요소를

부추길 수 있다는 것으로

해석 됩니다

여기서 중요한 부분은 바로

캐나다와 미국은 경제적으로

상호 비슷하게 움직여왔고

금리 변동도 같은 방향으로

진행해왔다는 점입니다

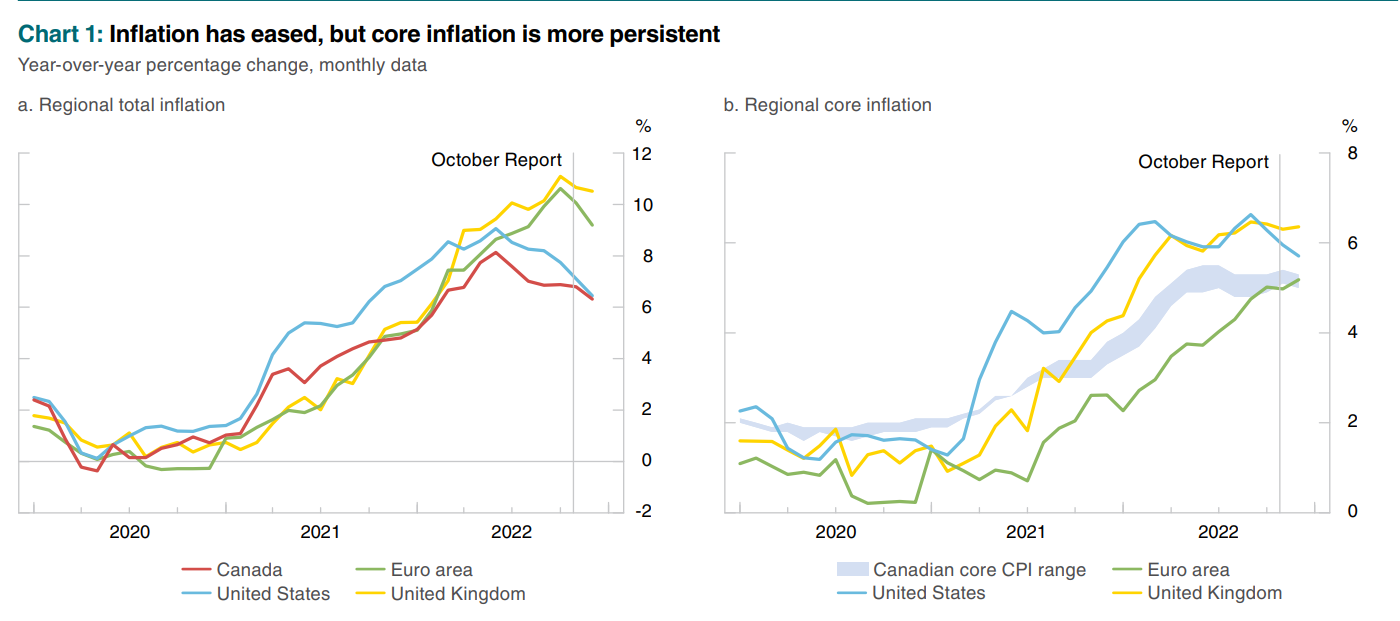

실제 인플레이션 지표를 보면

미국과 캐나다가 매우 비슷한 경향을 보이며

변동하고 있다는 점입니다

여기서 경제 분석가들은

캐나다의 금리 인상 중단은

곧 미국도 금리 인상을

중단할 수 있다는 것을 예고한다

라고 분석을 내놓고 있습니다

저 또한 2월 FOMC에서는

베이비 스텝 & 금리 인상 중단 계획

이 두가지가 발표될 것이라

예상하고 있습니다

2. IT 업계 대규모 인원 감축

최근 마이크로소프트 사에서

1만명이 넘는 직원을 감원하겠다는

결정을 발표 했습니다

그야말로 빅테크 기업들 사이에서

직원 해고라는 칼바람이

불고 있는 상황입니다

위 그림에서 알 수 있듯이

2022년 11월을 기점으로

빅테크 기업에서 연이은 대규모 인원 감축

정책을 발표함과 동시에

IT 업계 실업자수가 급증하고 있습니다

23년 1월에는

아마존 / 마이크로소프트 / 구글

등 연이은 빅테크 기업들의

감원 소식으로 실업자 수는

최고치를 갱신했습니다

위 그림은 IT 업계 내 실업자수 순위 Top 15

를 보여주고 있습니다

이름만 들어도 알만한 빅테크 기업들이

대규모 인원 감축에 들어갔고

상위 5위 기업의 실업자수만 합쳐도

5만명이 넘는 규모 입니다

22년도 4분기 실적 발표와 더불어

23년도 경기 침체와 기업 재무 악화 상황을

대비하고 개선하고자

여러 기업들이 연이어

인원 감축을 같이 발표하고 있습니다

대표적으로

미국 대표 투자 은행인

골드만삭스도 3200명 감원을

발표하여 충격을 안겨줬습니다

이로써 지난번 발표된

미국 실업률과 실업수당 청구건수는

점차적으로 연준이 원하는 방향으로

흘러갈 것으로 보입니다

3. 미국 국고채 수익률의 변화

마지막 신호로는

미국 장단기 국고채 수익률의 변화

입니다

연준에서 금리 인상을 단행한 뒤로

빅스텝 / 자이언트 스텝 등

가파른 금리 인상으로 인해

장단기 국고채의 수익률이 역전되는

위험 신호들이 나타났습니다

쉽게 풀이하면

은행에 예적금을 오래하면 할 수록

이자를 많이 받아야 하는게

일반적인 상황이고 상식인건데

단기 예적금이 장기 예적금보다

수익률이 더 높은

기이한 역전 현상이 나타난 것입니다

위 그래프에서도 알 수 있듯이

아직 이 역전 현상이 해결되지는 않았지만

주목해야할 점은

경향성의 변화 입니다

첫번째,

2023년 시작과 동시에

1년물 국채 수익률과

중장기 국채 수익률의 갭(Gap)이

크게 줄어드는 모습을 보였다는 점.

두번째,

1년물 국채 수익률이 11월 이후

정체기를 보이며 횡보하고 있는 점.

단기 국채 수익률이 더이상

올라가지 않고 있다는 점은

금리가 고점에 이르렀다는 사실을

시사하는 것 입니다

즉, 미국의 금리 인상 중단이

코앞으로 다가왔다는 의미입니다

최근 미국 3대 지수는

등락을 거듭하며 혼조세를 보여왔습니다

하지만 위 설명한 3가지 지표들을 기반으로

시장 상황을 해석했을 때

미국 증시는 바닥에 다와간다고

해석이 됩니다

즉, 전반적으로 바닥을 다지면서

기업별 발표 예정 실적들과

23년 운영 방침을 바탕으로

올해 하락장은 마침표를 찍지 않을까하는

예상을 해봅니다

물론

코로나 같은 팬데믹

국가간 분쟁 / 전쟁

자연재해

등의 여러 지정학적 / 생물학적 리스크는

언제나 존재합니다

이런 리스크가 발생하지 않는다면

시장은 다시 안정 상황을 되찾아 갈것이고

리스크가 발동된다면

투자자는 다시 보수적인 투자로

원금을 지키는 자세를 취해야 합니다

앞으로의 상황이 어떻게 변화할 지는

확신할 순 없지만

여러 경제 지표를 바탕으로

최적의 매수 타이밍을 잡는 것이

중요한 시기라 판단됩니다

'미국 주식 > 글로벌 이슈' 카테고리의 다른 글

| FOMC 금리 인상 / 연준 파월 연설 / 최종 금리 도달 / 미국 3대 지수 동향 (0) | 2023.05.05 |

|---|---|

| 워런 버핏 TSMC 에서 애플로 갈아타기? Why? | TSMC 전망 (0) | 2023.02.17 |

| CPI 발표 | 실업수당 신청건수 | 임금상승률 | 미국 3대 지수 (0) | 2023.01.15 |

| PCE 지수 | 실업수당 신청건수 | 임금 상승 | 미국 주가 전망 (0) | 2022.12.24 |

| 빅스텝 금리인상 | 최종 금리 예측 | FOMC 연준 파월 연설 (0) | 2022.12.15 |